O dlhu a šťastí domácností

- Pocit šťastia slovenských domácností je vyšší, ak vlastnia nehnuteľnosť a dôležitú úlohu tu zohráva využitie úverov na bývanie.

- K nárastu šťastia výrazne prispeli mimoriadne priaznivé úverové podmienky v rokoch 2017 až 2021. Týka sa to hlavne domácností, ktorým bolo naplno umožnené využiť túto príležitosť na dosiahnutie želanej nehnuteľnosti.

- Na druhej strane, vysoký pomer splátok k príjmu domácnostiam spôsobuje vrásky na čele.

Doterajšie výskumy ukazujú, že s rastúcim príjmom a majetkom[1] prežívajú domácnosti a jednotlivci väčší subjektívny pocit blahobytu (šťastia). Jednou z najdôležitejších premenných pocitu šťastia na Slovensku je práve vlastníctvo nehnuteľností.[2]

V posledných rokoch naše domácnosti najčastejšie nadobúdali svoju nehnuteľnosť pomocou hypotekárneho úveru (najmä tie mladé, vo veku od 25 do 45 rokov).[3] To má za následok, že slovenské domácnosti dnes patria k jedným z najzadlženejších v rámci krajín strednej a východnej Európy.

Všetko so všetkým súvisí[4]

Zadlženie sa nie je rozmar. Je, resp. má to byť racionálne rozhodnutie, cieľom ktorého je, v tomto prípade, vlastné bývanie. Rozhodnutie vykonané v správnom čase vedie k ekonomicky efektívnemu riešeniu a zvýši sa tým naša spokojnosť. Tú meriame[5] v Zisťovaní o financiách a spotrebe domácností (HFCS).

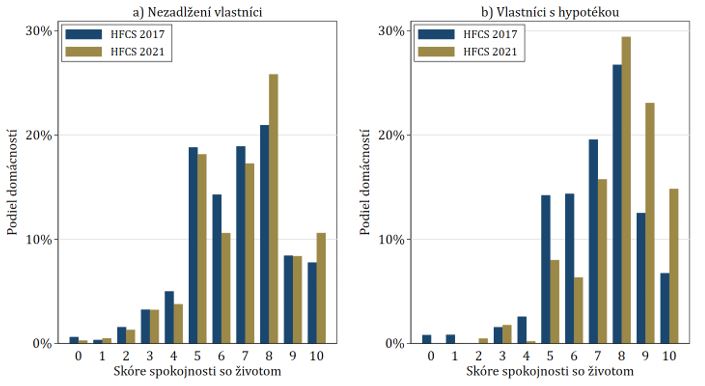

Výsledky poukazujú na nárast v skóre spokojnosti so životom medzi rokmi 2017 a 2021 o 0,4 bodu (6%). Obrázok 1 ukazuje, že nárast bol zaznamenaný najmä medzi domácnosťami, ktoré vlastnia svoje obydlie prostredníctvom hypotekárneho úveru (nárast o 12 % medzi 2017-2021).[6]

Obrázok 1: Distribúcia miery spokojnosti so životom podľa statusu vlastníctva hlavného bývania

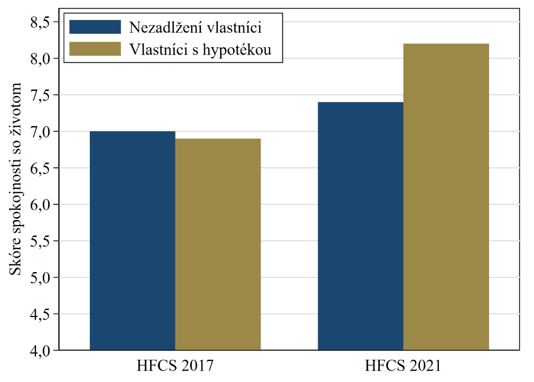

Tento výsledok potvrdzuje aj Obrázok 2. Platí, že domácnosti, ktoré využili priaznivé úverové podmienky v rokoch 2018-2021 a nadobudli v tomto období nehnuteľnosť pomocou hypotekárneho úveru, mali výrazne vyššie skóre spokojnosti so životom než domácnosti, ktoré v danom období financovali kúpu z vlastných zdrojov. To sa však nedá tvrdiť pre obdobie 2014-2017, keď bola úroveň spokojnosti v oboch skupinách prakticky rovnaká.

Obrázok 2: Priemerná miera spokojnosti so životom podľa statusu vlastníctva hlavného bývania (nehnuteľnosť nadobudnutá za posledné 4 roky)

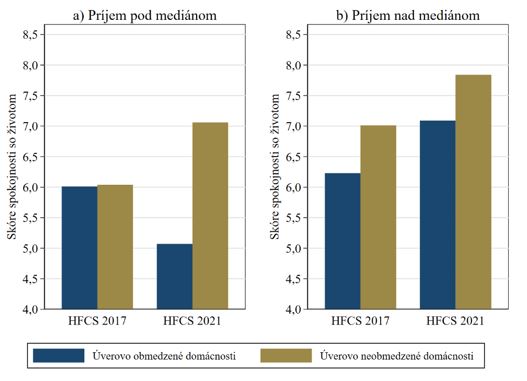

Rozdielnu spokojnosť so životom vidíme tiež u domácností podľa toho, či im banka plne alebo len čiastočne vyhovela čerpať požadovaný úver. Tento rozdiel medzi rokmi 2017-2021 navyše významne vzrástol.

Ak si to ďalej rozmeníme na drobné, úverové obmedzenia v období 2017 a 2021 zohrávali v rovnici šťastia dôležitejšiu úlohu pre nízkopríjmové domácnosti (obrázok 3, panel a). Domácnosti, ktorým banka na základe úverového obmedzenia neumožnila využiť priaznivé podmienky financovania nehnuteľnosti, boli výrazne menej šťastné ako všetky iné domácnosti, dokonca aj ako tie, čo boli úverovo obmedzené v menej priaznivom období pred rokom 2017. Menšiu, ale stále významnú úlohu v pocite šťastia zohrávajú úverové obmedzenia aj u vyššie príjmových domácností (obrázok 3, panel b).

Obrázok 3: Priemerná miera spokojnosti so životom podľa úverového obmedzenia domácností a úrovne príjmu

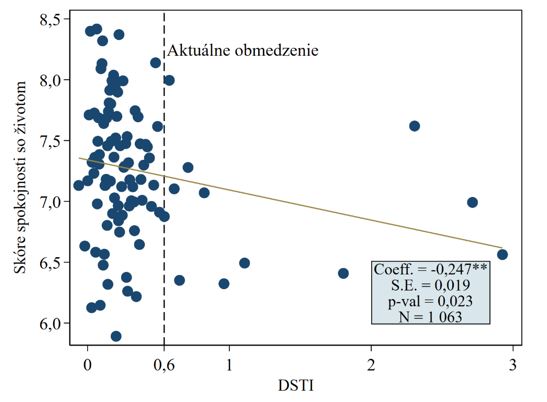

Ak sa už domácnosti zadlžia, mali by byť schopné splácať svoje záväzky / obhospodarovať svoj dlh. Jedným z najsledovanejších ukazovateľov, ktorý sleduje makroprudenciálna politika, je ukazovateľ podielu všetkých splátok k príjmu, tzv. DSTI (Debt service to income). Zdá sa, že vyššia intenzita splácania záväzkov voči disponibilnému príjmu (očisteného o životné minimum) súvisí s nižším vnímaným šťastím, a to dokonca aj po zohľadnení iných relevantných determinantov šťastia ako úroveň úspor, vek, rodinný stav, atď. (Obrázok 4).[7]

Obrázok 4: Vzťah medzi DSTI a spokojnosťou so životom (spojené dáta 2017 a 2021)

Nové mikroúdaje zo Slovenska odhaľujú, že domácnosti sa v období 2017-2021 stali v priemere šťastnejšími. Kúpa nehnuteľnosti za priaznivých podmienok financovania hypoték mohla byť jedným z dôvodov zvýšenia šťastia domácností.

Na druhej strane, ak je úroveň dlhu a splátok vyššia, ako domácnosti dokážu splácať, môže to znižovať ich úroveň spokojnosti so životom.

Navyše, súčasné podmienky na realitnom trhu a úverové podmienky, sa oproti nami sledovanému obdobiu zmenili a nárast splátok voči príjmu môže narobiť niektorým domácnostiam vrásky na čele.

[1] Viď D’Ambrosio a kol. (2020).

[2] Viď Brokešová a kol. (2021).

[3] Viď Cupák a kol. (2023a).

[4] Skúmaniu vzťahu medzi zadlženosťou a spokojnosťou domácností sa venovalo už niekoľko zahraničných štúdií.

[5 Respondenti v zisťovaní odpovedajú na nasledovnú otázku: „Ako by ste na stupnici od 0 do 10 vyjadrili Vašu celkovú spokojnosť s Vašim životom? „0“ znamená úplne nespokojný/nespokojná a „10“ znamená úplne spokojný/spokojná“.

[6] Viď Cupák a kol. (2023b).

[7] Vplyv psychologického stresu z nadmerného zadlženia skúmal napr. Keese (2012).

Mailing list: v prípade záujmu o zasielanie notifikácií o ďalších blogoch sa prihláste do mailing listu NBS.