Viete, aký je rozdiel medzi úvermi znovu prerokovanými a refinancovanými?

Možno ste počuli o nových úveroch, čistých nových úveroch a znovu prerokovaných úveroch. Neviete ale, čo presne tieto pojmy znamenajú? Často sa pojem znovu prerokované zamieňa s pojmom refinancované úvery.

Aj vďaka podrobnejším údajom od januára 2023 vám môžeme ukázať, aký je medzi nimi rozdiel.

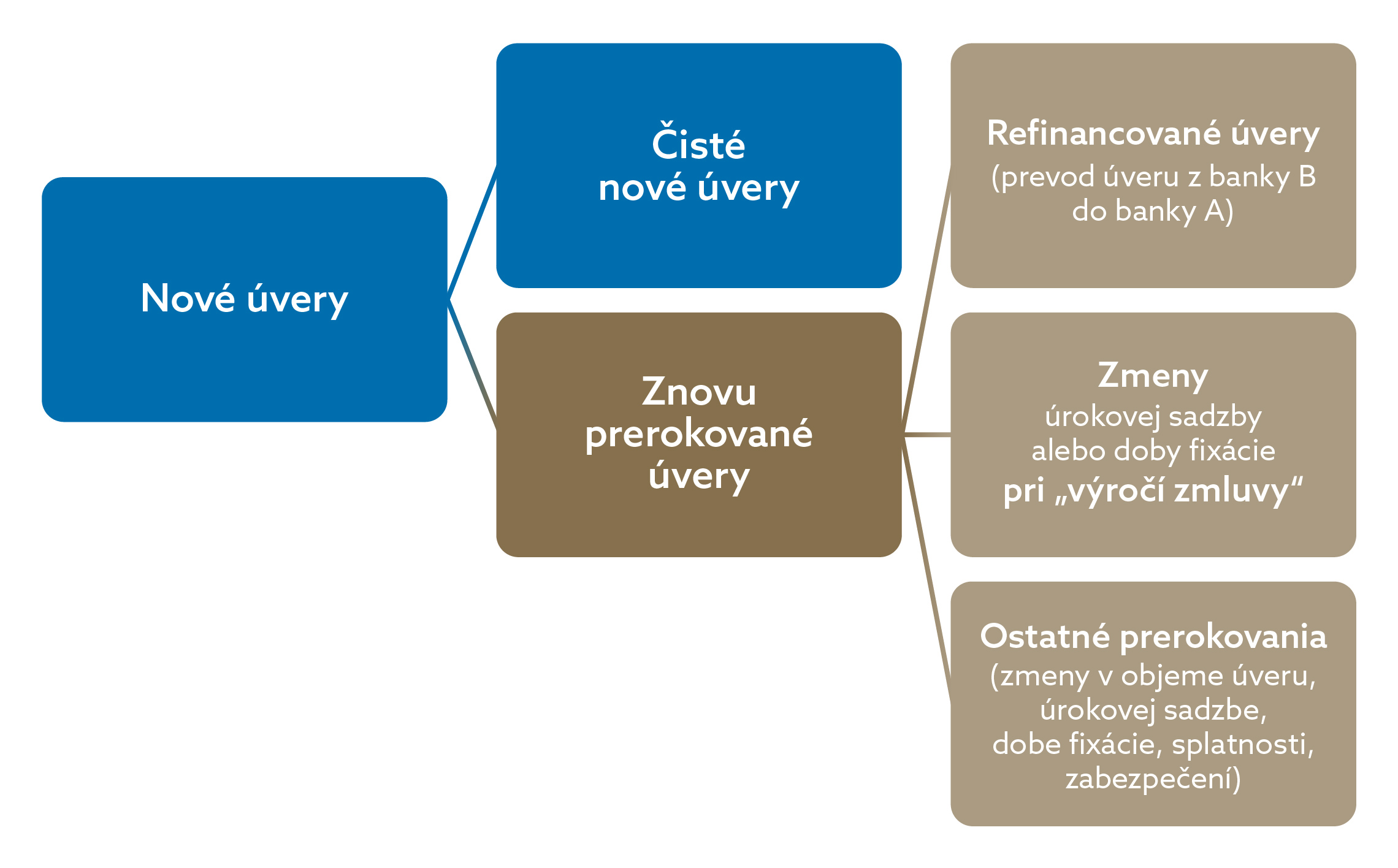

Ďalej treba mať už len na pamäti nasledovné schémy a odpoveď je zrejmá.

Poďme sa teda na to pozrieť jednoducho a zrozumiteľne. Najskôr trocha teórie.

Už možno viete, že nové úvery sú všetky úverové zmluvy uzatvorené medzi klientom a bankou v danom mesiaci.

Refinancované úvery patria do kategórie úverov znovu prerokovaných. Tie sa tak nazývajú preto, lebo vznikli dohodnutím nových zmluvných podmienok v danom mesiaci.

A keď to dáme do rovnice, dostaneme najaktuálnejší objem a úrokovú sadzbu z nových úverových zmlúv uzatvorených v príslušnom mesiaci, a to sú čisté nové obchody.

Čisté nové úvery = nové úvery – znovu prerokované úvery

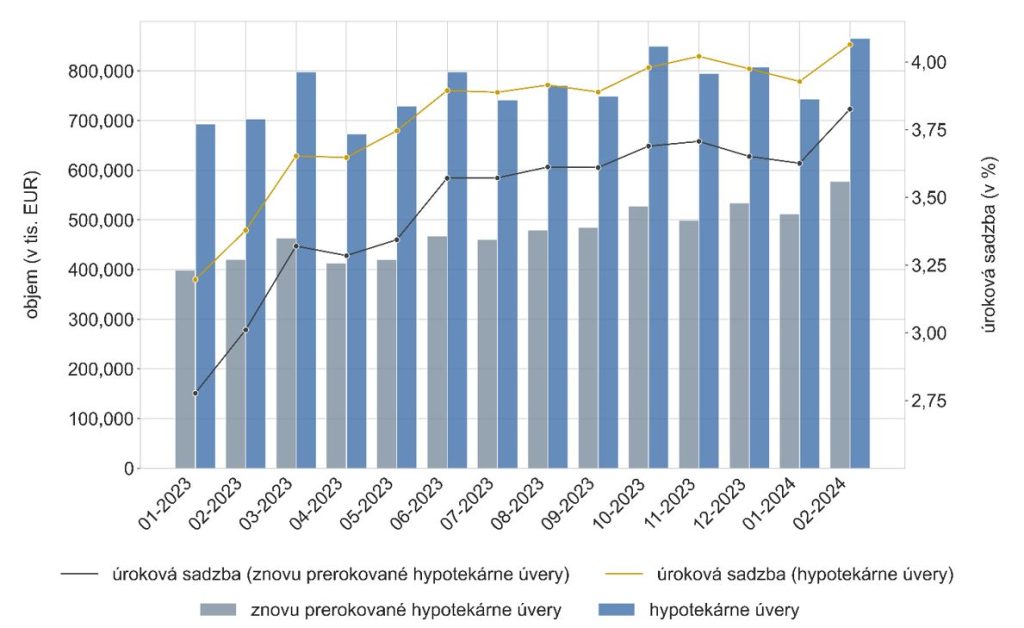

Toľko z teórie a teraz poďme na konkrétne štatistické údaje pre nami vybranú kategóriu hypotekárne úvery poskytnuté tuzemským domácnostiam. Čo nám o nej hovoria nasledujúce grafy?

Objem nových hypotekárnych úverov medziročne vzrástol. Podiel úverov, ktoré boli znovu prerokované je väčší, ako príspevok úplne nových úverových zmlúv uzatvorených v daných mesiacoch (čisté nové úvery). V januári 2024 tvorili 69% z nových hypotekárnych úverov.

Sprísňovanie menovej politiky ECB najmä v roku 2023 spôsobilo nárast úrokových sadzieb. Domácnosti boli menej ochotné žiadať o novú hypotéku a uprednostnili prerokovanie existujúceho úveru.

Graf 1. Znovu prerokované úvery ako kategória nových hypotekárnych úveroch a úrokové sadzby (kumulatívna hodnota za mesiac)

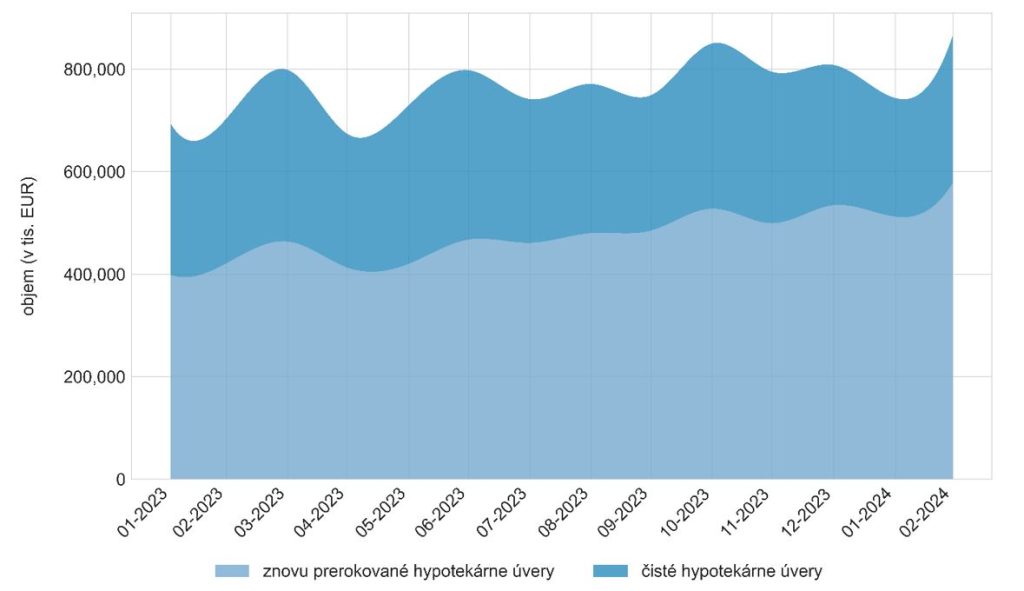

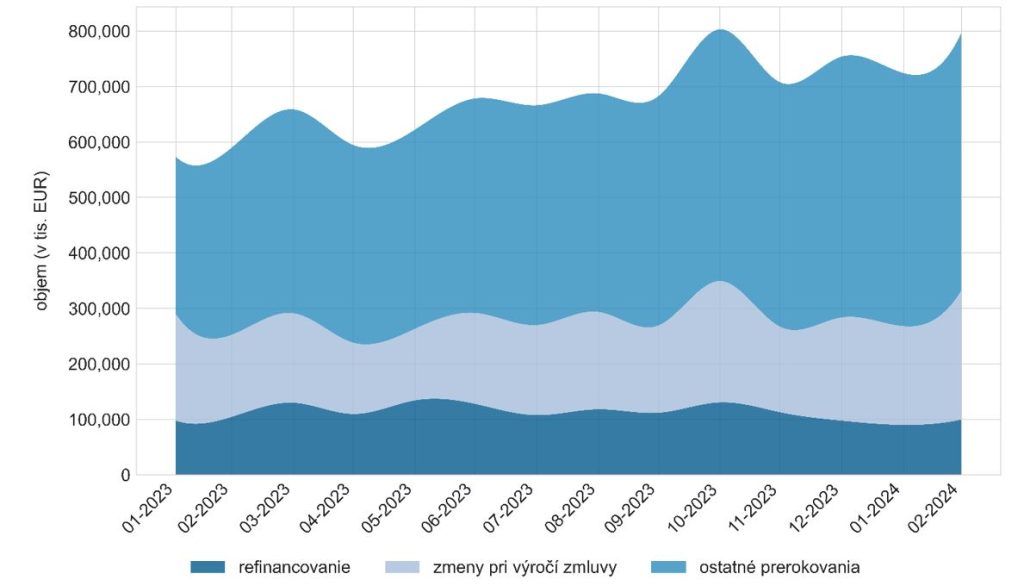

Tento trend vo vývoji znovu prerokovaných úverov detailnejšie znázorňuje graf č. 2.

Graf 2. Čisté úvery a znovu prerokované hypotekárne úvery

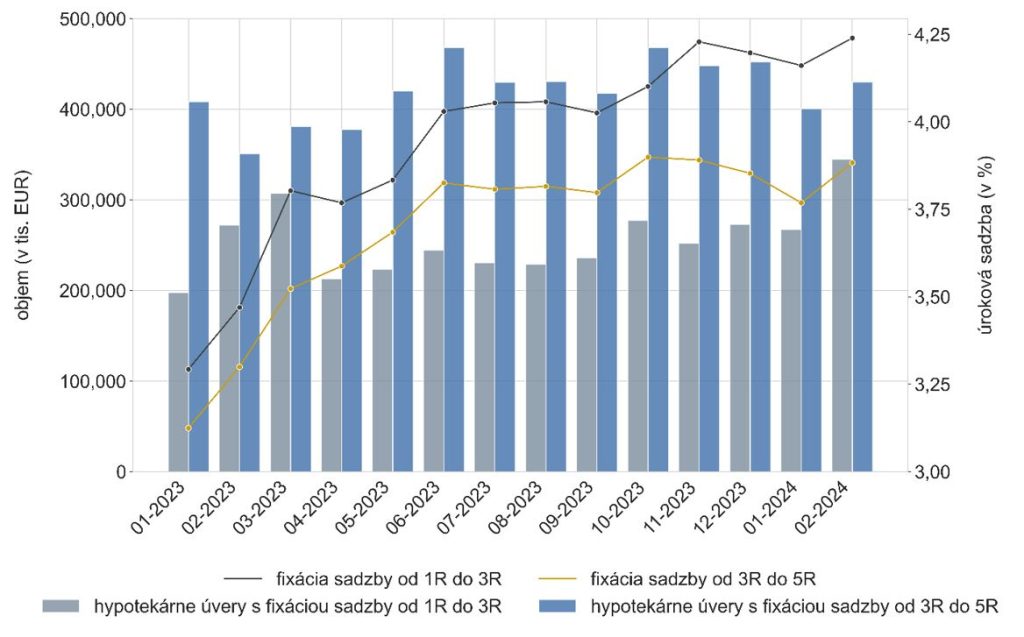

Z hľadiska doby fixácie úrokových sadzieb ponúkanej bankami naše domácnosti preferovali hypotekárne úvery s fixáciou 3 až 5 rokov (v januári 2024 tvorili 53,9% z hypotekárnych úverov). Druhou voľbou bola fixácia 1 až 3 roky (v januári 2024 tvorili 35,9% z hypotekárnych úverov).

Graf 3. Nové hypotekárne úvery podľa fixácie úrokovej sadzby

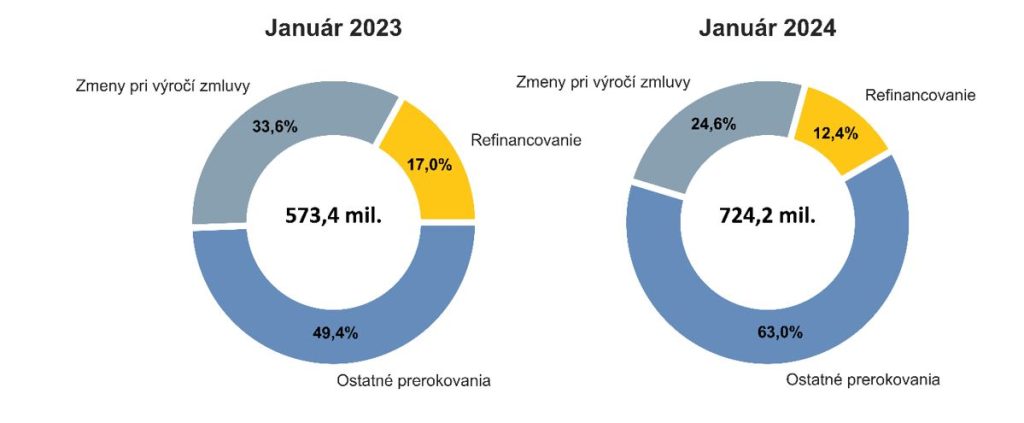

A teraz najnovší a detailnejší pohľad na samotné znovu prerokované úvery cez grafy 4. a 5.

Záujem našich domácností využiť nový hypotekárny úver na refinancovanie je zjavne najnižší. Presun úveru z jednej banky do inej s lepšími úverovými podmienkami aj z dôvodu výšky ponúkanej úrokovej sadzby už teda nie je atraktívny.

Čo sa ale využíva najviac, to je možnosť vyrokovať si nové podmienky v úverovej zmluve a zmeniť tak splatnosť úveru, fixáciu sadzby, výšku úroku alebo zabezpečenie úveru.

Zvyšnú časť zo znovu prerokovaných úverov tvoria nové úvery so zmenami pri „výročí“ úverových zmlúv a možnosť ich predĺženia s novými podmienkami.

Graf 4. Kategórie znovu prerokovaných úverov

Graf 5. Medziročné porovnanie znovu prerokovaných úverov

Záverečné ponaučenie:

Refinancované úvery sú súčasťou znovu prerokovaných úverov. Vzhľadom na vývoj úrokových sadzieb a podmienok na trhu s nehnuteľnosťami sú refinancované úvery v súčasnosti preferované klientami bánk najmenej.

Znovu prerokovať si podmienky už uzatvorených úverových zmlúv pre hypotekárne úvery je využívané našimi domácnosťami oveľa viac ako žiadať o úplne nové úvery.

V prípade otázok nás neváhajte kontaktovať na statistici@nbs.sk