Chceme či potrebujeme digitálnu menu?

Pred vyše 40 rokmi začali klasické hodinky nahrádzať digitálne. Kto nemal „digitálky“ nebol dosť „in“ … Odvtedy sa toho zdigitalizovalo neúrekom: hudba, fotoaparáty, telefóny, údaje … Otázka dňa je, či už je čas aj na digitálne peniaze. Digitálne peniaze by znamenali priame elektronické prepojenie medzi občanmi (majiteľmi peňazí) a centrálnou bankou (či iným emitentom). Na rozdiel od súčasnosti, keď občania vlastnia buď papierové peniaze, alebo stojí medzi nimi a centrálnou bankou ešte sprostredkovateľ.

Dnes je 90% našich peňazí elektronických – a presúvajú sa na náš pokyn v mobil- či internet-bankingu, platobnými kartami, či automatickými platobnými príkazmi. Na rozdiel od peňazí na účtoch, ktoré si môžeme cez bankomat alebo výberom v banke „premeniť“ na hotovosť, budú digitálne peniaze plne elektronické, bez fyzickej formy.

Peniaze vždy využívali výhody technologického pokroku – v metalurgii (mince), vynález kníhtlače (bankovky), podvojné účtovníctvo (banky) … Dnes nám technológie núkajú plne digitálne peniaze presúvané rýchlosťou svetla.

Je päť hlavných oblastí, v ktorých môžeme porovnať súčasné a budúce peniaze: 1) rýchlosť a pohodlie platieb, 2) bezpečnosť, 3) náklady na platby, 4) ochrana súkromia a 5) stabilizačná menová politika.

1) Digitálne peniaze umožnia skrátiť trvanie prevodu zo súčasných hodín a dní na sekundy. V rámci Slovenska aj cezhranične. Zvýšia naše pohodlie – postačí niekoľko klikov v aplikácii, alebo priblíženie dvoch telefónov, a sme tam. Sú krajiny, kde dokážu byť platby podobne rýchle a možno až zábavné aj bez digitálnych peňazí (napr. Švédsko alebo Čína). Na Slovensku zatiaľ okamžité platby neočakávame skôr než o dva roky.

2) Digitálne peniaze majú potenciál takmer okamžite potvrdiť uskutočnenie platby a eliminujú predajcom riziká, že by platba neprebehla. Úplne novým faktorom bezpečnosti je aj koronavírus – z tohto pohľadu sú bezpečnejšie bezdotykové platby, medzi ktoré budú patriť aj platby digitálnou menou.

3) Znížia náklady pre všetkých, vrátane malých obchodníkov, ktorých spracovanie kartových transakcií alebo hotovosti stojí asi 3% platby. Platby do a zo zahraničia môžu stáť až 6%, obzvlášť pri menších objemoch. Pritom elektronické prevody peňazí už dnes môžu stáť menej ako jeden cent na transakciu.

4) V súčasnosti sú fyzické bankovky a mince najlepšou ochranou nášho súkromia pri platbách. Mince si „nepamätajú“ kto ich mal v minulosti v peňaženke ani za čo sa nimi platilo. Naproti tomu po platbách medzi účtami alebo kartou zostáva elektronická stopa, ktorú môžu sledovať desiatky ľudí v bankách, kartových spoločnostiach, či prípadne polícia. Právo na ochranu súkromia máme všetci a zďaleka ho nepotrebujú iba tí, čo by robili niečo zlé. Firmy napr. môžu úplne legitímne chrániť svoje transakcie pred konkurenciou, manželia môžu chcieť utajiť nákupy darčekov pred partnermi, alebo sa môžeme obávať zneužitia údajov zo strany vlády či na reklamné účely. Prechodom od fyzických peňazí na digitálne sa ochrana súkromia stane ešte dôležitejšou, než dnes. Niektoré technológie pre digitálne peniaze poskytujú viac nádeje pre súkromie než iné.

5) Digitálne meny „mimo dosahu a kontroly“ centrálnych bánk predstavujú výhľadovo riziko pre stabilitu cien. Skoky v hodnote takýchto mien by mohli naštrbiť cenotvorbu a citeľne ochromiť schopnosti centrálnych bánk starať sa o cenovú stabilitu. Vlastná digitálna mena nám môže v budúcnosti pomôcť zlepšiť účinnosť menovej politiky a tým efektívnejšie pomáhať ľuďom.

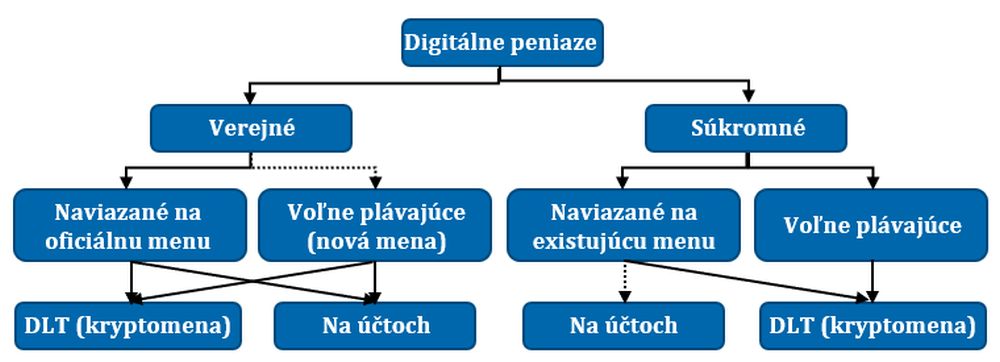

Hlavnou otázkou vzniku digitálnych mien je, či ich bude tvoriť súkromný sektor alebo verejná centrálna banka. Inteligentným riešením je spolupráca týchto dvoch svetov.

Súkromné digitálne peniaze by museli preukázať svoju vzácnosť, aby si získali dôveru ľudí. Ak by peniaze neboli vzácne – ak by ich mohlo byť v obehu akékoľvek množstvo – ich hodnota by sa stratila. Zlaté a strieborné mince boli vzácne, lebo týchto drahých kovov je na zemi iba málo. Papierové peniaze sú vzácne lebo ich centrálne banky tlačia iba obmedzené množstvo. Pri kryptomenách sa to obvykle rieši pomerne komplikovaným spôsobom „ťaženia“ – čo je vlastne riešenie veľmi náročných výpočtových úloh. Toto „ťaženie“ však zo spoločenského hľadiska znamená mrhanie elektrinou aj výpočtovým výkonom. Digitálne peniaze centrálnej banky môžu svoju vzácnosť založiť na dôveryhodnosti centrálnej banky (ak ju má, čo je našťastie náš prípad).

Pri digitálnych peniazoch centrálnej banky je celkom prirodzené, že budú mať hodnotu jedna-k-jednej k existujúcim peniazom, či už bankovkám alebo na účtoch. Digitálne euro by malo teda rovnakú hodnotu ako euro na bežnom účte v komerčnej banke. Hlavný rozdiel by bol v tom, že digitálne euro by spravovala priamo ECB, kým eurá na bežných účtoch sú vystavené (malému, ale predsa len) riziku fungovania a solventnosti nejakej komerčnej banky.

Súkromné digitálne peniaze sú v súčasnosti všetky vo forme kryptomien. Digitálne meny centrálnej banky by mohli byť aj kryptomeny, ale môžu mať tiež formu meny na účtoch. Z technického hľadiska sa zdá byť forma na účtoch rýchlejšia a lacnejšia na prevádzku. Na druhej strane kryptomeny ponúkajú väčšiu šancu na ochranu súkromia, alebo aspoň kvázi-anonymitu.

Či budeme o niekoľko rokov používať digitálne euro, prípadne inú digitálnu menu, zatiaľ nie je vôbec jasné. Digitálne peniaze majú potenciál zrýchliť, zlacniť a spohodlniť platby medzi jednotlivcami aj v obchodoch. Podobné zlepšenie platieb je však technicky možné aj so súčasnými elektronickými peniazmi. Krajina, ktorá prvá ponúkne silnú a dôveryhodnú kryptomenu, sa môže stať významným hráčom na medzinárodnom poli. Hlavne však možné benefity pre bežných ľudí sú dôvodom, prečo sa mnohé centrálne banky pozerajú na technológie digitálnych peňazí.

Aj keby sme ich v najbližších rokoch nezaviedli, je dôležité im lepšie rozumieť a začať riešiť okrem koncepčných otázok aj tisíce drobných technických problémov. To sa nedá bez experimentovania s digitálnymi menami aspoň v malom. V priebehu niekoľkých rokov preto aj v eurozóne uvidíme pilotné projekty na testovanie viacerých technických aj právnych foriem digitálnych peňazí. Centrálne banky však pri tom musia stále myslieť na zachovanie svojej vysokej dôveryhodnosti … aj keď možno potom pôsobíme ako konzervatívne a opatrné inštitúcie. Bezpečnosť bude pri digitálnych peniazoch na poprednom mieste. A popri nich sa asi ešte dlho zachová aj stará dobrá hotovosť. Tak ako mnohí stále používame staré naťahovacie ručičkové hodinky, aj keď nám inak čas obvykle meria nejaké digitálne zariadenie.

Chcete vedieť o ďalšom blogu?

Mailing list: v prípade záujmu o zasielanie notifikácií o ďalších blogoch sa prihláste do mailing listu NBS.