-

Úlohy NBS

Prehľadávať témy

- Menová politika

-

Dohľad nad finančným trhom

- Oblasti dohľadu Fintech Ochrana finančného spotrebiteľa Legislatíva Zoznam dohliadaných subjektov Registre dohľadu Dokumenty na stiahnutie

- Iné zoznamy Oznámenia a upozornenia Výroky právoplatných rozhodnutí Výroky neprávoplatných vykonateľných rozhodnutí Publikácie, údaje, prezentácie Poplatky a príspevky

- Finančná stabilita

- Bankovky a mince

- Platby

- Štatistika

- Výskum

- Legislatíva

-

Publikácie

- Analytické komentáre Analýza návrhu rozpočtu verejnej správy Analytické štúdie (Policy Briefs) Blogy NBS Čo hovoria dáta Ekonomický a menový vývoj Frankfurtské hárky Klimatická správa o nemenovopolitických portfóliách NBS Makroprudenciálny komentár Rýchle komentáre Správa o činnosti Inovačného hubu NBS Správa o činnosti útvaru dohľadu nad finančným trhom

- Správa o finančnej stabilite Správa o uhlíkovej stope NBS Správa o vývoji trhu s krytými dlhopismi Stratégia dohľadu nad finančným trhom Štatistický bulletin Štrukturálne výzvy Vyhlásenie o investičnej politike Národnej banky Slovenska Výročná správa Výskumné a príležitostné štúdie (WP/OP) Letáky a iné publikácie Prihlásenie na odber notifikácií

- O národnej banke

- Informácie pre médiá

- Časté otázky

-

Pre verejnosť

Prehľadávať témy

- O národnej banke

- Vzdelávanie

- Kurzy a úrokové sadzby

- Bankovky a mince

- Platby

- Finančná stabilita

-

Dohľad nad finančným trhom

- Upozornenia NBS Zoznam dohliadaných subjektov Registre dohľadu Poplatky a iné úhrady vyžadované bankou od klienta Ako postupovať keď ste nespokojní s konaním finančnej inštitúcie

- Finančné sprostredkovanie a finančné poradenstvo Výroky právoplatných rozhodnutí Výroky neprávoplatných vykonateľných rozhodnutí Legislatíva Vybrané údaje

- Štatistika

- Legislatíva

-

Publikácie

- Analytické komentáre Analýza návrhu rozpočtu verejnej správy Blogy NBS Ekonomický a menový vývoj Frankfurtské hárky Makroprudenciálny komentár Rýchle komentáre Správa o činnosti Inovačného hubu NBS

- Správa o činnosti útvaru dohľadu nad finančným trhom Správa o finančnej stabilite Štatistický bulletin Štrukturálne výzvy Výročná správa Výskumné a príležitostné štúdie (WP/OP) Letáky a iné publikácie Prihlásenie na odber notifikácií

- Časté otázky

- Pre médiá

- Kariéra

- Kontakty

Rizikovo-orientovaný prístup

Risk Based Approach (RBA)

Prístup založený na riziku, teda rizikovo-orientovaný prístup je základným pilierom efektívneho fungovania celého AML/CFT systému. Tento prístup znamená, že krajiny, orgány dohľadu a dohliadané subjekty identifikujú, vyhodnotia a pochopia riziko prania špinavých peňazí a financovania terorizmu, ktorému sú vystavené a prijmú príslušné zmierňujúce opatrenia, ktoré sú primerané úrovni identifikovaných rizík.

Ak krajiny, príslušné orgány a aj subjekty identifikujú nižšie riziká, môžu sa rozhodnúť prijať zjednodušené („slabšie“) opatrenia a naopak, ak identifikujú vyššie riziká, musia prijať zvýšené („silnejšie“) opatrenia. Opatrenia prijaté k identifikovaným rizikám by vždy mali byť primerané. Princíp primeranosti je hlavným prvkom pre účinné a efektívne zmierňovanie ML/TF rizík.

Táto flexibilita umožňuje efektívnejšie využitie zdrojov, pretože dohliadané subjekty, krajiny a orgány dohľadu môžu rozhodnúť o najefektívnejšom spôsobe zmiernenia rizík, ktoré identifikovali v súvislosti s praním špinavých peňazí a financovaním terorizmu. Umožňuje im to efektívne vynakladať svoje zdroje (materiálne, personálne, technické, časové a pod.) a prijať zvýšené opatrenia v situáciách, keď sú riziká vyššie a na druhej strane uplatňovať zjednodušené opatrenia, keď sú riziká nižšie.

NBS zohľadňuje pri zaradení dohliadaných subjektov do jednotlivých kategórií rizík najmä tieto rizikové faktory:

- veľkosť dohliadaného subjektu (podiel na trhu, podiel pročet klientov),

- vlastnícka štruktúra dohliadaného subjektu (či je dohliadaný subjekt cezhraničná alebo domáca inštitúcia, materská spoločnosť, dcérska spoločnosť, pobočka alebo iný typ organizačnej zložky),

- odbornosť a bezúhonnosť členov vrcholového manažmentu,

- geografická oblasť obchodnej činnosti (predovšetkým ak je vykonávaná vo vysokorizikových tretích krajinách),

- celková hodnota/veľkosť produktov (vrátane produktov využívajúcich hotovosť, objem cezhraničných obchodov),

- použitie distribučných kanálov (interná sieť, sieť finančných sprostredkovateľov),

- efektívnosť útvaru Compliance a činnosti vnútorného auditu v dohliadanom subjekte (vrátane účinnosti sledovania a ohlasovania neobvyklých obchodných operácií (NOO),

- odbornosť a bezúhonnosť zamestnancov dohliadaného subjektu a vedomosti zamestnancov o opatreniach v oblasti AML/CFT (posudzovanie vhodnosti zamestnancov, vzdelávanie v oblasti AML/CFT),

- profil klientskej základne (rizikové kategórie klientov, druhy starostlivosti, štatistiky obchodov klientov a iné),

- iné rizikové faktory (napr. dĺžka výkonu obchodnej činnosti, likvidita a solventnosť).

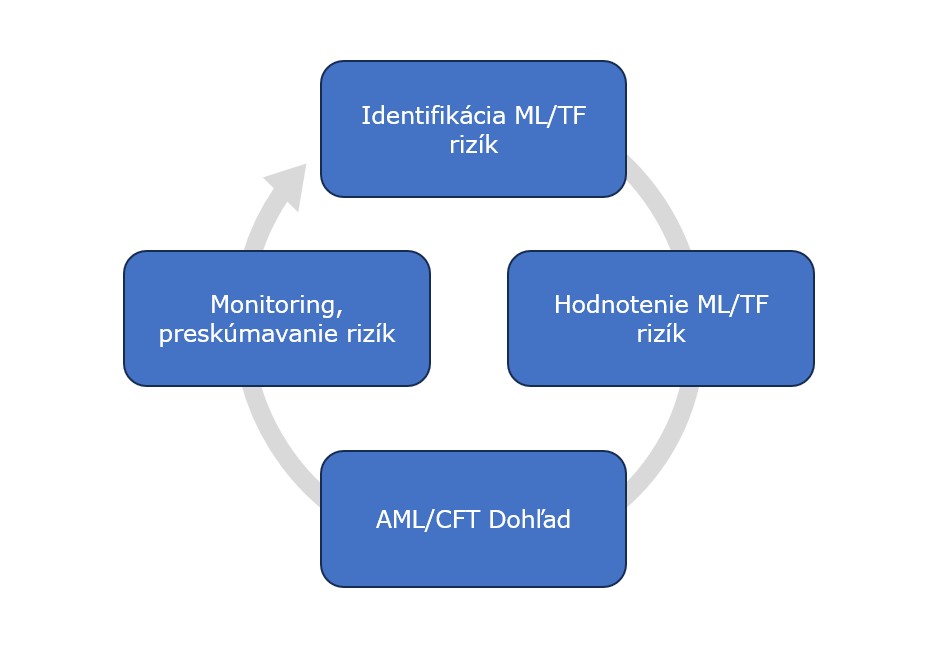

Uplatňovanie rizikovo-orientovaného prístupu nie je možné vnímať ako jednorazový proces, ale je to kontinuálny proces, ktorého dôležitou súčasťou je aj priebežný monitoring a prehodnocovanie existujúcich rizík s cieľom identifikovať nové, resp. novovznikajúce riziká, ku ktorým je opäť potrebné prijať primerané opatrenia.

Schematické znázornenie aplikovania rizikovo-orientovaného prístupu

-

Súčasný právny a legislatívny rámec pre rizikovo orientovaný prístup

- 4. AML smernica, čl. 7, 8, čl. 15-18, 18a, 19-20, Prílohy č. 1-3

- Zákon č. 297/2008 z. z. , § 10, 11,12, 20, 20a, 26a, Príloha č. 2

- EBA publikácie k rizikovo orientovanému prístupu

- FATF publikácie k rizikovo orientovanému prístupu