-

Úlohy NBS

Prehľadávať témy

- Menová politika

-

Dohľad nad finančným trhom

- Oblasti dohľadu Fintech Ochrana finančného spotrebiteľa Legislatíva Zoznam dohliadaných subjektov Registre dohľadu Dokumenty na stiahnutie

- Iné zoznamy Oznámenia a upozornenia Výroky právoplatných rozhodnutí Výroky neprávoplatných vykonateľných rozhodnutí Publikácie, údaje, prezentácie Poplatky a príspevky

- Finančná stabilita

- Bankovky a mince

- Platby

- Štatistika

- Výskum

- Legislatíva

-

Publikácie

- Analytické komentáre Analýza návrhu rozpočtu verejnej správy Analytické štúdie (Policy Briefs) Blogy NBS Čo hovoria dáta Ekonomický a menový vývoj Frankfurtské hárky Klimatická správa o nemenovopolitických portfóliách NBS Makroprudenciálny komentár Rýchle komentáre Správa o činnosti Inovačného hubu NBS Správa o činnosti útvaru dohľadu nad finančným trhom

- Správa o finančnej stabilite Správa o uhlíkovej stope NBS Správa o vývoji trhu s krytými dlhopismi Stratégia dohľadu nad finančným trhom Štatistický bulletin Štrukturálne výzvy Vyhlásenie o investičnej politike Národnej banky Slovenska Výročná správa Výskumné a príležitostné štúdie (WP/OP) Letáky a iné publikácie Prihlásenie na odber notifikácií

- O národnej banke

- Informácie pre médiá

- Časté otázky

-

Pre verejnosť

Prehľadávať témy

- O národnej banke

- Vzdelávanie

- Kurzy a úrokové sadzby

- Bankovky a mince

- Platby

- Finančná stabilita

-

Dohľad nad finančným trhom

- Upozornenia NBS Zoznam dohliadaných subjektov Registre dohľadu Poplatky a iné úhrady vyžadované bankou od klienta Ako postupovať keď ste nespokojní s konaním finančnej inštitúcie

- Finančné sprostredkovanie a finančné poradenstvo Výroky právoplatných rozhodnutí Výroky neprávoplatných vykonateľných rozhodnutí Legislatíva Vybrané údaje

- Štatistika

- Legislatíva

-

Publikácie

- Analytické komentáre Analýza návrhu rozpočtu verejnej správy Blogy NBS Ekonomický a menový vývoj Frankfurtské hárky Makroprudenciálny komentár Rýchle komentáre Správa o činnosti Inovačného hubu NBS

- Správa o činnosti útvaru dohľadu nad finančným trhom Správa o finančnej stabilite Štatistický bulletin Štrukturálne výzvy Výročná správa Výskumné a príležitostné štúdie (WP/OP) Letáky a iné publikácie Prihlásenie na odber notifikácií

- Časté otázky

- Pre médiá

- Kariéra

- Kontakty

Fondy (subjekty kolektívneho investovania)

Slovo fond sa používa v bežnej komunikácii v dvoch rôznych významoch:

- niekedy sa ním označujú rôzne subjekty kolektívneho investovania, bez ohľadu na ich právnu formu;

- inokedy sa ním označujú len podielové fondy.

-

Čo sú to subjekty kolektívneho investovania?

Subjekty kolektívneho investovania sa jednoducho označujú aj ako fondy. Sú to subjekty, prostredníctvom ktorých sa vykonáva kolektívne investovanie.

Fondy môžeme deliť podľa rôznych kritérií:

• podľa miesta ich vytvorenia,

• podľa právnej formy,

• podľa investičnej politiky,

• podľa práv investorov (podielnikov/akcionárov),

• podľa povolenej kategórie investorov.

-

Ako delíme fondy podľa miesta ich vytvorenia?

Fondy sa členia podľa miesta vytvorenia na:

• tuzemské a

• zahraničné.Tuzemské fondy sú vytvorené na území Slovenskej republiky podľa zákona o kolektívnom investovaní. Dohľad nad nimi vykonáva Národná banka Slovenska.

Zahraničné fondy:

• sú zahraničné subjekty kolektívneho investovania,

• ktoré môžu byť právnickými osobami alebo nemajú právnu subjektivitu,

• sú vytvorené a spravované (zahraničnou) správcovskou spoločnosťou alebo sú samosprávne,

• sú vytvorené a spravované podľa práva štátu, v ktorom bol fond vytvorený alebo v ktorom má sídlo.

-

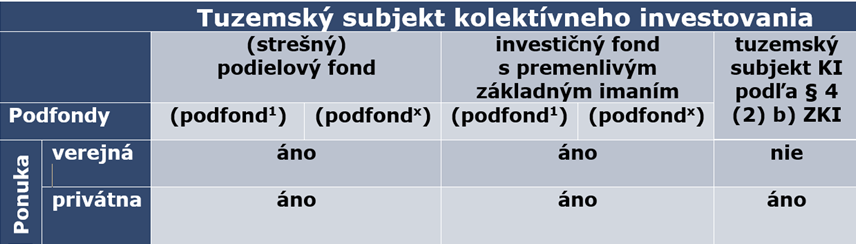

Aké druhy tuzemských fondov poznáme podľa ich právnej formy?

Podľa právnej formy delíme tuzemské fondy na:

a. podielové fondy,

b. investičné fondy s premenlivým základným imaním vytvorené vo forme akciovej spoločnosti s premenlivým základným imaním so sídlom na území Slovenskej republiky,

c. iné tuzemské subjekty s právnou subjektivitou vytvorené vo forme obchodnej spoločnosti alebo družstva so sídlom na území Slovenskej republiky, ktoré zhromažďujú peňažné prostriedky od viacerých investorov s cieľom investovať ich v súlade s vymedzenou investičnou politikou v prospech týchto investorov (tieto subjekty sa často označujú ako subjekty kolektívneho investovania podľa § 4 ods. 2 písm. b) zákona o kolektívnom investovaní).

-

Čo sú podielové fondy?

- je jedným z mnohých subjektov kolektívneho investovania;

- je vytvorený správcovskou spoločnosťou;

- nie je právnickou osobou;

- predstavuje spoločný majetok podielnikov;

- majetok v ňom je spravovaný správcovskou spoločnosťou, ktorá tento spoločný majetok investuje v prospech podielnikov v súlade so štatútom podielového fondu;

- majetkové práva podielnikov sú reprezentované podielovými listami;

- môže sa skladať z dvoch alebo viacerých podfondov (ďalej len „strešný podielový fond„).

-

Čo sú to podfondy?

Podfondom sa rozumie:

• účtovne oddelená časť majetku a záväzkov v strešnom podielovom fonde alebo

• účtovne oddelená časť majetku a záväzkov investičného fondu s premenlivým základným imaním.Každý podfond sa musí od ostatných podfondov toho istého strešného fondu odlišovať jedným alebo viacerými znakmi, ktoré určí štatút strešného podielového fondu alebo stanovy investičného fondu s premenlivým základným imaním.

-

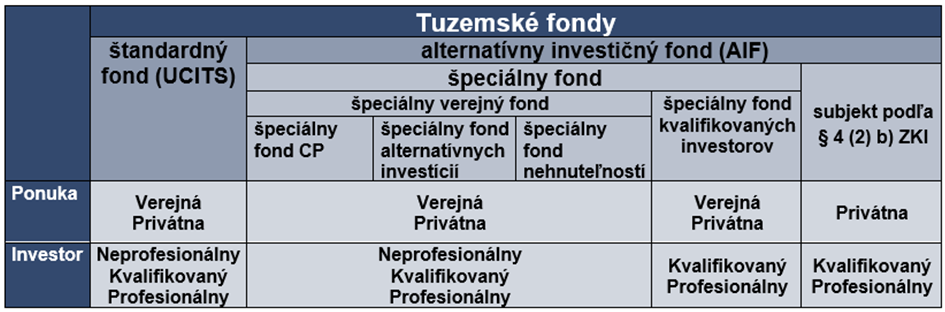

Ako delíme tuzemské fondy podľa investičnej politiky?

Fondy sa členia podľa investičnej politikyna štandardné a alternatívne investičné fondy.

Štandardný fond je:

• podielový fond alebo investičný fond s premenlivým základným imaním,

• fond, ktorý spĺňa podmienky Smernice UCITS na investovanie do prevoditeľných nástrojov a na rozloženie rizika,

• je vytvorený na základe povolenia NBS v Slovenskej republike,

• môže byť ponúkaný neprofesionálnym investorom verejnou alebo privátnou ponukou.Špeciálny fond:

• je podielový fond alebo investičný fond s premenlivým základným imaním,

• nespĺňa podmienky Smernice UCITS na investovanie do prevoditeľných nástrojov a na rozloženie rizika,

• je regulovaný prostredníctvom právnych aktov EÚ známe pod skratkou AIFMD,

• verejný špeciálny fond je vytvorený na základe povolenia NBS v Slovenskej republike,

• verejný špeciálny fond môže byť ponúkaný neprofesionálnym investorom verejnou alebo privátnou ponukou,

• pre vytvorenie špeciálneho fondu kvalifikovaných investorov je potrebný zápis v zozname dohliadaných subjektov NBS alebo povolenie,

• špeciálny fond kvalifikovaných investorov môže byť ponúkaný len profesionálnym alebo kvalifikovaným investorom.Subjekt podľa § 4 ods. 2 písm. b) zákona o kolektívnom investovaní

• je vytvorený vo forme obchodnej spoločnosti alebo družstva so sídlom na území Slovenskej republiky, ktorý zhromažďujú peňažné prostriedky od viacerých investorov s cieľom investovať ich v súlade s vymedzenou investičnou politikou v prospech týchto investorov,

• nespĺňa podmienky Smernice UCITS na investovanie do prevoditeľných nástrojov a na rozloženie rizika,

• je regulovaný prostredníctvom právnych aktov EÚ známe pod skratkou AIFMD,

• ak spĺňa výnimku podľa § 31a ods. 1 zákona o kolektívnom investovaní, nevyžaduje sa jeho povolenie,

• môže byť ponúkaný len profesionálnym alebo kvalifikovaným investorom podľa § 31d zákona o kolektívnom investovaní a to výlučne formou privátnej ponuky.

-

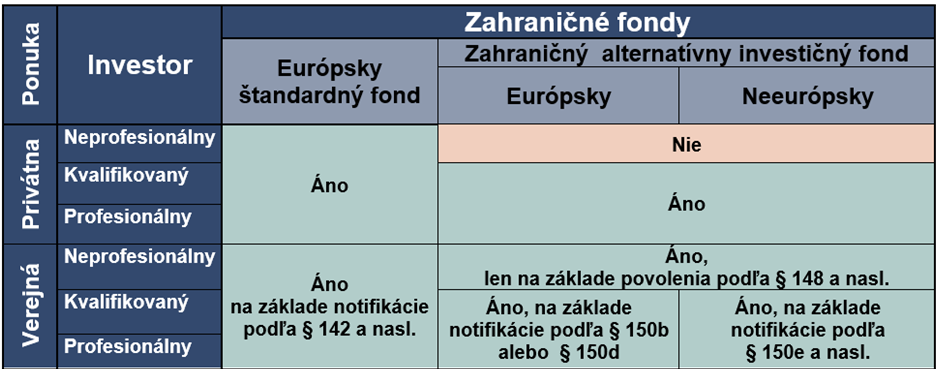

Môžu byť zahraničné fondy ponúkané investorom v SR?

Áno, v SR môžu byť ponúkané aj zahraničné fondy. Začatie ponuky v SR je možné buď na základe oznámenia (notifikácie) alebo na základe povolenia Národnej banky Slovenska. Režim oznámenia alebo notifikácie závisí od toho:

• o aký typ zahraničného fondu ide,

• akému okruhu investorov je ponúkaný,

• či je ponúkaný verejnou alebo privátnou ponukou,

• či je ponúkaný správcovskou spoločnosťou, zahraničnou európskou alebo neeurópskou správcovskou spoločnosťou.

Poznámka: V tabuľke sú uvedené odkazy na ustanovenia zákona o kolektívnom investovaní.

Európske štandardné fondy sú:

• fondy, ktoré spĺňajú podmienky Smernice UCITS na investovanie do prevoditeľných nástrojov a na rozloženie rizika, a zároveň sú

• vytvorené na základe povolenia v inom členskom štáte EÚ,

• na území Slovenska môžu byť ponúkané formou verejnej ponuky na základe oznámenia (notifikácie) podľa § 142 a nasl. zákona o kolektívnom investovaní.Zahraničné alternatívne investičné fondy sú:

• fondy, ktoré nespĺňajú podmienky Smernice UCITS,

• sú regulované prostredníctvom právnych aktov EÚ známe pod skratkou AIFMD,

• vytvorené spravidla na základe povolenia v inom členskom štáte EÚ (európske zahraničné AIF) alebo v inom štáte (neeurópske zahraničné AIF),

• na území Slovenska môžu byť ponúkané neprofesionálnym investorom len na základe povolenia Národnej banky Slovenska podľa § 148 a nasl. zákona o kolektívnom investovaní.

-

Aké sú ďalšie druhy fondov podľa nariadení EÚ?

Na základe osobitných nariadení Európskej únie je možné založiť aj ďalšie druhy štandardných alebo alternatívnych fondov, ktorých spoločným znakom je zjednodušený proces ich cezhraničnej distribúcie v EÚ:

Štandardné fondy Alternatívne investičné fondy Fondy peňažného trhu (MMF) Fondy peňažného trhu (MMF) Európske fondy rizikového kapitálu (EuVECA) Európske fondy sociálneho podnikania (EuSEF) Európske fondy dlhodobých investícií (ELTIF) Nariadenia Európskeho parlamentu a Rady (EÚ) 2017/1131 o fondoch peňažného trhu 345/2013 o európskych fondoch rizikového kapitálu 346/2013 o európskych fondoch sociálneho podnikania 2015/760 o európskych dlhodobých investičných fondoch

2023/606,ktorý mení nariadenie 2015/760 (ELTIF 2.0)Fondy peňažného trhu (MMF):

• investujú do krátkodobých aktív (aktíva so zostatkovou splatnosťou najviac 2 roky),

• ich samostatnými alebo kumulatívnymi cieľmi sú ponúkanie výnosov v súlade so sadzbami peňažného trhu alebo zachovanie hodnoty investície,

• môžu sa ponúkať neprofesionálnym ako aj profesionálnym investoromEurópsky fond rizikového kapitálu (EuVECA) ako aj Európsky fond sociálneho podnikania (EuSEF):

• majú sídlo na území členského štátu EÚ,

• majú v úmysle investovať svoje aktíva hlavne do tzv. kvalifikovaných investícií,

• ponúkajú sa výhradne investorom, ktorí sú považovaní za profesionálnych klientov alebo kvalifikovaných investorov, ktorí sa zaviažu investovať minimálne 100 000 EUR a písomne uvedú, že sú si vedomí rizík súvisiacich s investíciou.Európske fondy dlhodobých investícií (ELTIF):

• majú sídlo na území členského štátu EÚ,

• majú v úmysle investovať svoje aktíva hlavne do tzv. oprávnených investičných aktív,

• môžu sa ponúkať neprofesionálnym ako aj profesionálnym investorom.

-

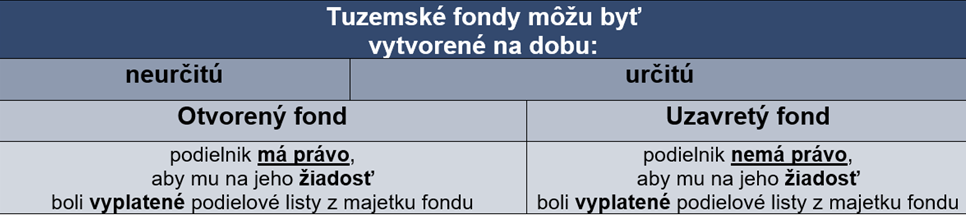

Aké druhy fondov poznáme podľa práv investorov?

Tuzemské aj zahraničné fondy sa delia podľa práv investorov na otvorené a uzavreté.

Otvorený fond:

• jeho podielnik má právo, aby mu na jeho žiadosť boli vyplatené podielové listy z majetku v tomto fonde,

• tuzemský otvorený fond možno vytvoriť na dobu určitú alebo na dobu neurčitú.Uzavretý fond:

• jeho podielnik nemá právo, aby mu na jeho žiadosť boli vyplatené podielové listy z majetku v tomto fonde.

• tuzemský uzavretý fond možno vytvoriť len na dobu určitú, ktorá nesmie byť dlhšia ako desať rokov.

-

Aké druhy fondov je možné ponúkať neprofesionálnym klientom?

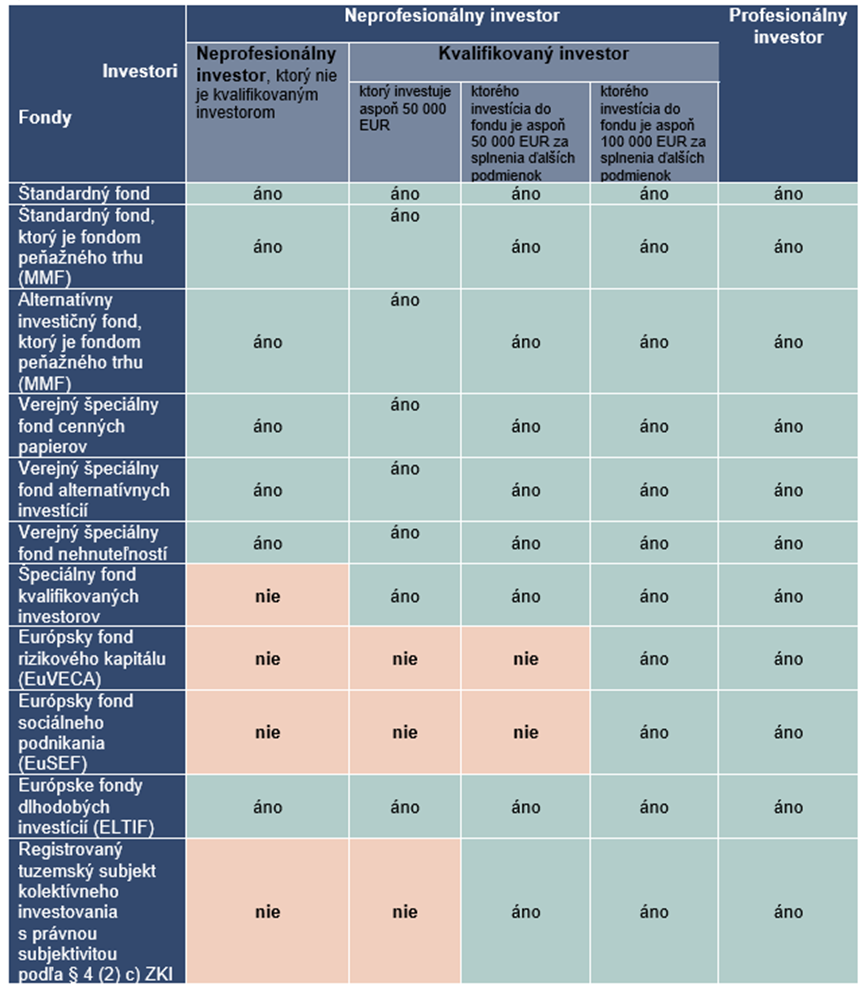

Niektoré fondy je možné ponúkať len vymedzenému okruhu skúsených investorov, ako sú napr. profesionálni investori alebo kvalifikovaní investori. Naopak, niektoré fondy môžu byť ponúkané širokému okruhu investorov, ktorí sa nazývajú neprofesionálni investori.

Neprofesionálnym investorom je možné ponúkať nasledujúce druhy fondov:

• tuzemské alebo európske štandardné fondy,

• fondy peňažného trhu, ktoré môžu mať podobu štandardného alebo alternatívneho investičného fondu,

• verejné špeciálne fondy (špeciálny fond cenných papierov, špeciálny fond alternatívnych investícií a špeciálny fond nehnuteľností)

• Európske fondy dlhodobých investícií (ELTIF).

-

Aké druhy fondov je možné ponúkať len profesionálnym alebo kvalifikovaným investorom?

Niektoré fondy je možné ponúkať len vymedzenému okruhu skúsených investorov, ako sú napr. profesionálni investori alebo kvalifikovaní investori.

Profesionálnym investorom je možné ponúkať všetky druhy fondov.

Kvalifikovaným investorom je možné ponúkať všetky fondy, ktoré je možné ponúknuť neprofesionálnym klientom, ako aj nasledujúce druhy fondov po splnení rôzne prísnych podmienok:

• špeciálne fondy kvalifikovaných investorov (investícia najmenej 50 000 EUR),

• Európske fondy rizikového kapitálu (EuVECA) ako aj Európske fondy sociálneho podnikania (EuSEF) (investícia najmenej 100 000 EUR a písomné potvrdenie investora, že si je vedomý rizík spojených s investovaním),

• Subjekty podľa § 4 ods. 2 písm. b) zákona o kolektívnom investovaní(ponuka výlučne formou privátnej ponuky, investícia najmenej 50 000 EUR a splnenie ďalších podmienok podľa § 31d zákona o kolektívnom investovaní).

Legislatíva

Zoznam Memoránd o porozumení podľa smernice AIFMD

Otázky a odpovede orgánu ESMA

Ďalšie informácie ohľadom kolektívneho investovania je možné nájsť na webovom sídle Európskej komisie alebo na webovom sídle orgánu ESMA.